في عام 2022 ، زاد الطلب على المدفوعات غير المادية عبر الإنترنت والمدفوعات الرقمية والمدفوعات السريعة، وخاصة بعد جائحة كورونا التي دفعت باتجاه المزيد من الابتكار في هذا المجال. اتجهت بعض الحلول التقنية المالية (Fintech)، مثل المدفوعات الرقمية والشراء الآن والدفع لاحقًا ، إلى توفير طرق جديدة لإجراء المدفوعات خصوصاً مع استمرارها في جذب المليارات من الاستثمارات على مستوى العالم ، بهدف إنشاء أدوات دفع عالمية أسرع وأسهل وأرخص.

“أسرع وأسهل وأرخص” هي شعار المرحلة في عالم المدفوعات.

مع هذه التطورات، نرى استجابة جيدة من السوق لتحول السلوك الشرائي للمستهلكين و محاولة لتلبية متطلباتهم من ناحية الخدمة، بالسعي لإيجاد أفضل الحلول، لكن لا يبدو أن ذلك ينطبق على قطاع العملاء من فئة الشركات الصغيرة والمتوسطة. لذا فمن المتوقع أن تتجه شركات التقنية المالية إلى تطوير إمكانياتها بناء على احتياجات السوق التي لم يتم تلبيتها بعد على النحو الأمثل، و سنرى حلولًا تنافسية جديدة لجعل العمليات المالية في الشركات الصغيرة والمتوسطة أكثر سلاسة.

بحسب تقرير صدر لبرنامج التحول الرقمي في المملكة، ارتفع عدد الشركات الصغيرة والمتوسطة بنحو 68%، حيث وصل إلى 752,500 شركة خلال الربع الأول من عام 2022، في ضوء الحوافز التي توفرها رؤية 2030. هذه الأرقام توضح أهمية سوق الشركات الصغيرة والمتوسطة كعملاء محتملين بحاجة لحلول جديدة، كما أنه دافع لشركات التقنية المالية الراغبة في تنويع مجموعة خدماتهم والوصول إلى سوق في حاجة ماسة إلى الاهتمام.

مع أخذ ذلك بعين الاعتبار، سنذكر هنا 3 اتجاهات مختلفة تهمّ الشركات الصغيرة والمتوسطة فيما يخص التطورات الحاصلة في تقنيات المدفوعات.

حلول التمويل المضمّن (embedded finance) كخدمة أفضل لشريحة الشركات الصغيرة والمتوسطة

تتحول بعض المنصات إلى توفير المدفوعات المضمنة (وخدمات مالية مماثلة كاختيارات /و مرونة الدفع المتزايدة ، وإصدار البطاقات، رأس المال/ الإقراض، والعملات الأجنبية) للمستخدمين من الأعمال الصغيرة والمتوسطة، مما يساعدهم على مضاعفة الإيرادات وتحسين التدفقات النقدية وإنشاء عروض أكثر ثباتًا.

مع هذه الخدمات، يزيد الضغط على المنصات والمؤسسات المالية لتحمل المزيد من المسؤوليات لمكافحة الجرائم المالية وضمان متطلبات الرقابة. بالرغم من ازدهار تكنولوجيا الالتزام في تحقيق معايير حماية البيانات و الأمن السيبراني، لكنها كصناعة لم تصل لحلول شاملة بعد. و لتحقيق المأمول ، ستحتاج منصات التقنية المالية إلى نهج شامل يأخذ معايير الالتزام بعين الاعتبار ضمن تقنياتهم لخدمات المدفوعات في السنوات المقبلة.

تحتاج فئة الشركات الصغيرة والمتوسطة ( في قطاع من شركة إلى شركة – B2B) إلى مجموعة مختلفة من المميزات

وسط الاهتمام المتزايد بـخاصية “اشتر الآن وادفع لاحقا”، والتي تسمح للمستهلكين بتوزيع المدفوعات على فترة زمنية محددة ، أصبح السوق مزدحما بالخيارات. يتنافس مزودي هذه الخاصية مثل شركة شركة كلارنا (Klarna) الرائدة في المجال و غيرها مع منصة المدفوعات الرقمية العملاقة باي بال (PayPal) وعمالقة البطاقات والبنوك الكبيرة والمتوسطة.

بمجرد أن يقوم موفري خدمة “اشتر الآن وادفع لاحقا“ ببناء علاقة مع المستهلكين، من المتوقع أن يتعمقوا في الخدمات المالية ويقوموا بتوسيع خدماتهم، كما أنه من المتوقع أن يقوموا بتقديم قروض أو حسابات وساطة على سبيل المثال. وقد قدمت بعض شركات خدمات اشتر الآن وادفع لاحقا الكبرى مثل كلارنا بالفعل منتجات جديدة مثل برامج الخصم والمكافآت.

قد يكون نهج التمويل بالتحديد طريقة لكسب العملاء من الشركات خصوصا أن الخدمة ليست شائعة بعد عندما يتعلق الأمر بالأنشطة التجارية. هذا التحول من المستهلكين إلى العقود التجارية له آثار كبيرة على موفري الخدمة الآخرين في الصناعة. لماذا؟ لأن جزءا أكبر من المال سينتقل من شبكات البطاقات إلى القروض التمويلية السريعة.

مع ذلك، تواجه خدمات “اشتر الآن وادفع لاحقا” المزيد من التدقيق التنظيمي مع تعثرالمستهلكين عن السداد. ويشير محللو ميزوهو أميريكاس (Mizuho Americas) إلى ارتفاع حالات التأخر في السداد وعمليات الشحن بين موفري خدمة “اشتر الآن وادفع لاحقا”، وتكرار عدم سداد المستهلكين للمدفوعات أو الاقتراض من خلال تطبيقات متعددة.

تجار التجزئة وشبكات الدفع يتوجهون نحو الاتجاه الجديد في التجارة الإلكترونية

مع توسّع مجالات التجارة الإلكترونية، سيتعيّن على مصدّري بطاقات الدفع كشركة فيزا و رواد التجارة الإلكترونية كشركة أمازون تحديد الفواصل فيما يتعلق بالرسوم على العمليات. شهدنا خلافات بين شبكات الدفع وتجار التجزئة حيث يسعى كلا الطرفين للتكيف مع السوق الرقمية الجديدة. في نهاية المطاف، ستحتاج المؤسسات وشبكات بطاقات الائتمان إلى معالجة هذا الاتجاه و تحديد قواعد اللعبة للفترة المقبلة.

ليست شركة فيزا الوحيدة المعتمدة على دخل رسوم العمليات، بل منافسيها ماستر كارد و أمريكان إكسبريس أيضا. وفقًا لتقرير نيلسون (Nilson) ، فإن إجمالي رسوم التحويل السريع في الولايات المتحدة قفز إلى 70٪ خلال العقد الماضي ، بما يعادل 110.3 مليار دولار في عام 2020 ، مقابل 64.6 مليار دولار في عام 2010.

ما الذي تعنيه التقنية المالية و التجارة الإلكترونية لأرقام الدخل بالنسبة لشركات ضخمة كهذه؟ و كيف سيكون شكل القطاع المالي ككل؟

بينما يتم التركيز عادة على عرض التطورات الأخيرة في قطاع التجارة الإلكترونية والمدفوعات من زاوية المستهلكين الأفراد، قد نفتقد الصورة الكاملة. من الممكن أن تنمو الشركات الصغيرة والمتوسطة بشكل أسرع عندما يتم تزويدهم بالأدوات المناسبة، خاصة لإدارة شؤونهم المالية ، خصوصا أن العديد منهم يعمل بفريق عمل محدود، و بحاجة ماسة إلى تقنيات أفضل.

إذا كنت تمتلك شركة صغيرة أو تقوم بتنمية شركتك الناشئة ، فضع في اعتبارك تحديثات السوق واكتشف ما هو معروض، فقد تُفاجأ بتوفر بعض التقنيات المالية التي تقفز بآداء شركتك.

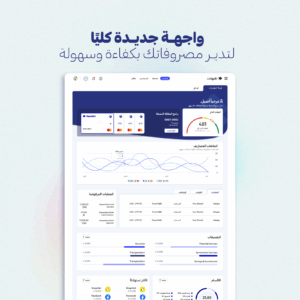

عن نقودلت:

منصة إلكترونية تستهدف المنشآت الصغيرة والمتوسطة التي ترغب في إدارة المصروفات و عمليات الشراء، وتسجيل الفواتير بشكل مباشر ضمن منصة واحدة ومتكاملة من خلال بطاقات الشركات التي يتم منحها للموظفين.